Wat is Doorontwikkeling Horizontaal Toezicht?

In het jaarplan 2020 van de Belastingdienst is een wijziging in de aanpak HT opgenomen: de doorontwikkeling HT (DHT). Deze DHT is een gevolg van de evaluatie van het huidige HT en de manier waarop hier in de praktijk door zowel belastingdienst als belastingplichtige vorm en inhoud aan wordt gegeven. Eén van de gevolgen van het DHT is dat de Belastingdienst de organisaties die voor HT in aanmerking (willen) komen gaan splitsen in drie groepen.

- De top 100 grootste (profit) bedrijven en top 30 publieke (non profit) instellingen. Voor deze groep wordt een individueel toezichtplan (ITP) opgesteld.

- Grote ondernemingen die voldoen aan 2 van de 3 criteria van artikel 2:397 BW (balanstotaal minimaal 20 miljoen, meer dan 40 miljoen omzet en ten minste 250 medewerkers). NB Bij gemeenten en gemeenschappelijke regelingen wordt alleen de omvang van de baten getoetst.

- Middelgrote ondernemingen die niet voldoen aan de criteria van artikel 2:397 lid 1 BW. Deze kunnen alleen via een fiscaal dienstverlenersconvenant deelnemen aan HT.

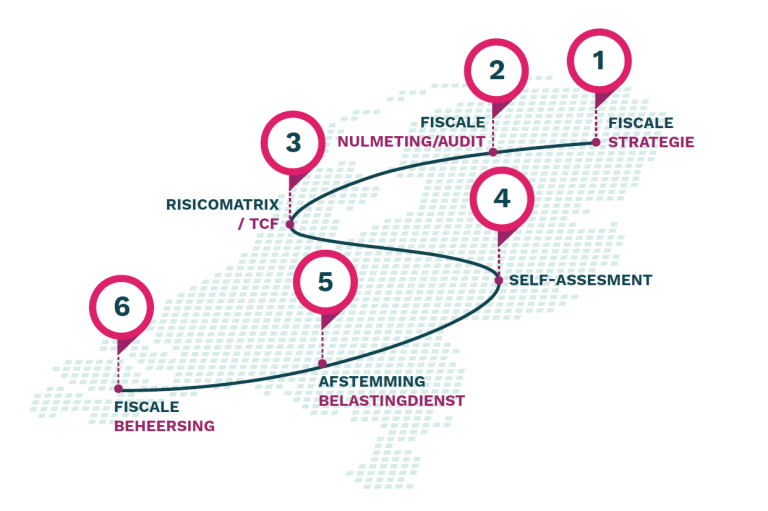

De meeste publieke instellingen vallen in de tweede categorie. Dit betekent voor het DHT dat deze organisaties een individueel DHT-convenant kunnen afsluiten met de Belastingdienst. Een zogenaamd ‘self-assessment’ is hierbij een vereiste. Met het self-assessment brengt de organisatie in kaart of zij voldoet aan de 6 geschiktheidscriteria voor DHT die hieronder schematisch in kaart zijn gebracht:

Om in aanmerking te komen voor een individueel DHT-convenant is het van belang dat er een aantoonbaar werkend systeem is van interne beheersing, interne monitoring en externe controle (TCF), waardoor de organisatie in staat is aanvaardbare aangiften in te dienen. De Belastingdienst stemt de mate van toezicht af op de kwaliteit van de interne beheersing en de interne en externe controle. Daarnaast dient de organisatie periodiek haar self-assessment te herhalen en met de Belastingdienst te bespreken.

Waarom kiezen voor Doorontwikkeling Horizontaal Toezicht?

Fiscaliade heeft inmiddels diverse gemeenten, provincies, gemeenschappelijke regelingen en ZBO’s ondersteund naar aangepast toezicht. Dit houdt in dat de organisatie het algemene toezicht verlaat omdat de belastingdienst voldoende vertrouwen heeft in de fiscale beheersing van de interne processen. Het aangepaste toezicht houdt in dat de organisatie onder een minder frequent en minder gedetailleerd niveau van toezicht door de belastingdienst wordt gesteld, maar dat de organisatie zichzelf gaat controleren en de uitkomsten inzichtelijk en bespreekbaar maakt met de Belastingdienst.

Onze beproefde aanpak bij het opstellen van een TCF en Horizontaal Toezicht

Wij begeleiden publiekrechtelijke instellingen door een mix van maatregelen aan te bieden op het gebied van:

- Opleiding;

- Ondersteuning door onze fiscale experts;

- Fiscale coach en vraagbaakfunctie;

- Beoordeling huidige mate van beheersmaatregelen en;

- Het doen van aanbevelingen om deze te optimaliseren naar een TCF.

Onze inzet is sterk afhankelijk van de eigen fiscale slagkracht en beschikbare capaciteit bij de organisatie, maar wel sterk doelgericht om te komen tot het opzetten van een TCF op basis waarvan de organisatie een horizontaal toezicht convenant kan sluiten.

Om risico’s te beheersen, kansen te benutten en kosten te besparen dient de organisatie duidelijk vast te stellen hoe zij wil omgaan met fiscaliteit. Dit legt de organisatie vast in een fiscaal beleidsplan.

Middels een nulmeting (fiscale scan) kan de huidige mate van beheersing van de fiscaliteit worden vastgesteld en worden aanbevelingen gedaan om tot een TCF te komen. Deze aanbevelingen zijn de input voor een fiscale actielijst die de basis vormt om de acties te plannen, in de organisatie uit te zetten en te monitoren.

Door het implementeren van de aanbevelingen tot concrete actiepunten en deze acties uit te voeren wordt een concrete invulling gegeven aan versterking van het TCF. Hierdoor komt de organisatie in control en gaat zij van controle achteraf naar beheersing vooraf en ontstaat ruimte voor optimalisering. Hierbij is tevens de kennis van medewerkers belangrijk. Fiscaal betrokken medewerkers dienen bekend te zijn met de voor hen relevante fiscale aspecten. Dit kan worden uitgewerkt in een opleidingsplan. Omdat eventuele bevindingen vanuit AO/IC risicogebieden van het TCF blootleggen kunnen deze acties weer worden opgenomen op de fiscale actielijst. Zo blijft een cyclus van fiscale procesverbetering bestaan.

Het traject naar DHT

1. Fiscale strategie en keuzebepaling DHT

Wat: Visie en missie ten aanzien van fiscaliteit. Breed gedragen in organisatie.

Waarom: Om doelstellingen en kaders vast te stellen met betrekking tot fiscaliteit binnen de organisatie

2. Nulmeting (fiscale audit)

Wat: fiscale risicoanalyse; inzicht geven aan organisatie hoe op dit moment wordt omgegaan met de fiscaliteit en in hoeverre de organisatie (reeds) fiscaal in control is.

Waarom: kansen en risico’s in beeld: inzicht krijgen in kansen en risico’s: waar gaat het goed en waar is nog actie vereist. Met betrekking tot DHT geeft de nulmeting inzicht in waar (nog) inspanningen en (aanvullende) beheersmaatregelen nodig zijn. Resultaat is een van plan van aanpak met actielijst om verbeteringen en optimalisaties te implementeren.

3. Tax Control Framework (TCF)

Wat: Inzichtelijk maken danwel opstellen overzicht met alle fiscale beheersmaatregelen die er (gezamenlijk) voor zorgen dat de fiscaliteit geborgd is.

Waarom: Vaststellen en prioriteren van beheersmaatregelen: mitigeren risico’s en borgen van fiscale kaders met als doel voldoen aan wet en regelgeving, financiële risico’s beperken en eventuele optimalisaties realiseren.

4. self-assessment

Wat: Toetsen aan de 6 vereiste geschiktheidscriteria van DHT:

– Bereidheid om fiscaal transparant te zijn;

– De bereidheid tot een zakelijke werkrelatie met de Belastingdienst;

– Vastlegging van de fiscale strategie;

– Een fiscale risicoanalyse (met daarin de key risks);

– Een adequaat werkend monitoring systeem (TCF);

– Aanleveren van gegevens ten behoeve van de belastingheffing bij derden.

Waarom: een (periodiek) self-assessment is vereist om een (nieuw) convenant DHT af te kunnen sluiten.

5. Route met de belastingdienst DHT

Wat: gezamenlijk traject met de Belastingdienst over totstandkoming DHT.

Het traject naar het DHT convenant ziet er globaal als volgt uit:

– evaluatie en toekomstgericht gesprek tussen Belastingdienst en belastingplichtige;

– organisatie deelt het self-assessment (met risico-analyse/key risks en concrete acties) met de Belastingdienst;

– Belastingdienst geeft feedback op het self assessment;

– Evaluatiegesprek tussen bestuur van de organisatie en Belastingdienst, en sluiten DHT-convenant;

Waarom: beoordelen geschiktheid voor DHT en afweging maken over het al dan niet sluiten van een (nieuw) convenant met de Belastingdienst.

6. Monitoring en beheersing Horizontaal Toezicht

Wat: Samenstel van beheersmaatregelen aan de voorkant, de uitvoering in de praktijk en de controle achteraf (“first, second and third line of defense”). Aantoonbaar zorgen voor een werkend TCF. Monitoring, waaronder uitvoering van steekproeven, is een belangrijk element in het kader van fiscale beheersing. Steekproeven zijn een uitstekend middel om de fiscale positie en processen te controleren en te optimaliseren. Wij beschikken over dezelfde software als de Belastingdienst om een steekproef te trekken (CAB conform), oorspronkelijk ontwikkeld voor gebruik door de FIOD.

Waarom: fiscale beheersing zorgt ervoor dat een organisatie op tijd en op de juiste wijze aan haar fiscale verplichtingen kan voldoen, risico’s minimaliseert en kansen benut waardoor correcties en boetes worden voorkomen. Tevens is fiscale beheersing nodig in het kader van DHT en de periodieke gesprekken met de Belastingdienst, zodat aantoonbaar gemaakt kan worden dat de organisatie voldoet aan de voorwaarden van DHT.

Meestgestelde vragen over DHT

Onze aanpak

Wij zijn in de praktijk betrokken bij verschillende DHT trajecten in de publieke sector en het (mede) opstellen van de bijbehorende self assesments. Onze eerste ervaring is dat organisaties waarbij het TCF en de vastlegging daarvan op orde is, desgewenst op relatief korte termijn kunnen voldoen aan het opstellen van het self assesment en daarmee in aanmerking (kunnen) komen voor verlenging van het HT convenant met 3 jaar.

Bij het opstellen van de self assesment en dan met name het vaststellen en inzichtelijk maken van de key risks, kunnen (nieuwe) fiscale aandachtspunten voor de organisatie naar boven komen. Dit betekent dat het self assesment tevens een kans en optimalisatie mogelijkheid voor uw organisatie kan zijn om fiscaal (beter) in control te komen en uw TCF verder te versterken.

Fiscaliade beschikt over specialisten op alle heffingsmiddelen met tevens ervaring met (D)HT, waardoor wij u in het gehele traject kunnen begeleiden en van integraal advies kunnen voorzien. Wij helpen u graag bij het opstellen van uw self assesment en het traject dat moet leiden tot het afsluiten van een nieuw HT convenant.